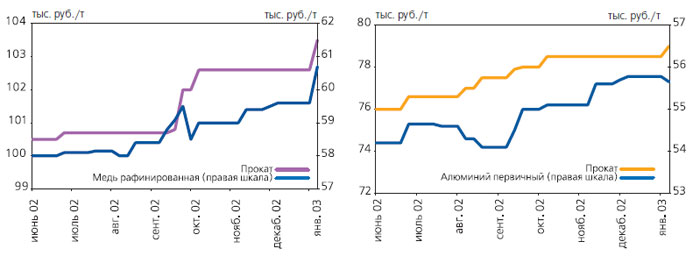

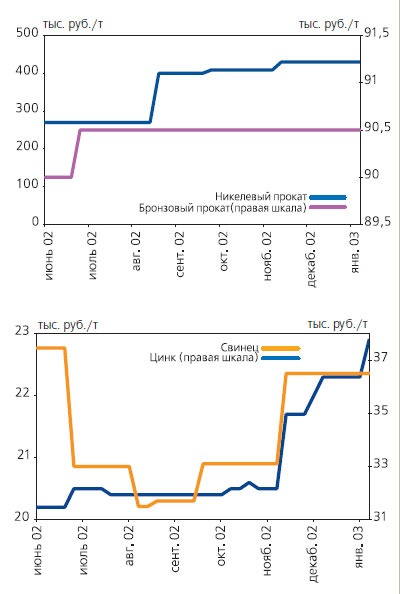

На российском рынке металлов в 2002 году происходили конъюнктурные изменения. Как на рынке цветного, так и на рынке черногометаллопроката к серединегода сложился дисбалансспроса–предложения. Отечественные комбинаты былиориентированы на поставкуметалла в большей мере навнутренний рынок, в основном из-за того, что внешнийрынок был закрыт либо заградительными мерами, либо антидемпинговыми расследованиями. В этот периодотечественные потребителиметалла играли «первуюскрипку», что отражалось ина ценах, и на взаимоотношениях потребителей и производителей.

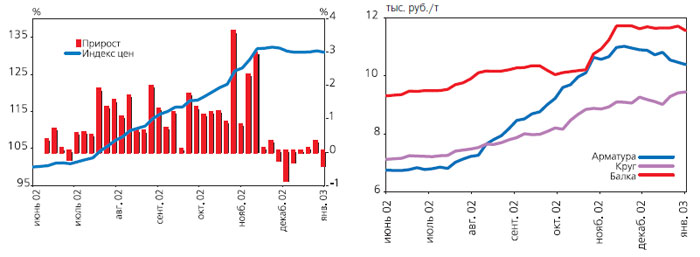

Так, на рынке, например, черного металлопроката в I–II кварталах 2002года было существеннымвлияние низкого спроса и ограниченности рынка, чтообусловливало снижениеили умеренный рост цен.В целом год отчетливо делится на три периода. Первыйпериод – «низкий рынок» –длился с января до 17 июня. За это время рост общего индекса цен на металлопрокат непревышал 2,5% в неделю. Ситуация была более или менеестабильной, и рост котировокналичного металла определялся в основном темпамиинфляции и ростом отпускныхцен производителей.

Одновременно в этот период сталинакапливаться разногласиямежду политикой сбыта комбинатов и закупочной тактикой потребителей: отошли впрошлое времена, когда потребители устраивали тендерына поставку среди крупныхкомбинатов, металлотрейдеров все заметнее теснили торговые дома комбинатов, перебивающие розничные продажи на внутреннем рынке.Лето – пик строительного сезона и одновременно с этимвремя снижения деловой активности, наиболее ярко проявляющегося в августе, – такжепривнесло некоторые изменения. В мае 2002 года, к моменту начала строительного бума,на рынке предлагалось огромное количество металла, экспорт которого в западные страны был затруднен (в том числе,низкими ценами и отрицательной конъюнктурой). При этомобщие объемы производствакомбинатов менялись незначительно, и на рынке сложилсяпрофицит металла. Сами трейдеры характеризовали ситуацию как «пресыщение», и основной тенденцией были изменения в стратегии реализации проката. К моменту накопления избыточных объемовметалла в стране стали увеличиваться цены на прокатвследствие изменения ситуации на внешних рынках (этотпроцесс стал развиваться в начале февраля). Таким образом, к середине июня внутренние цены стали менее выгодными, чем экспортные, что ипозволило предприятиям установить на рынке свои правилаигры. Начало этому было положено 10 июня, когда, следуяобщим интересам (за что впоследствии были даже обвиненыв сговоре), комбинаты увеличили отпускные цены на прокат на 7–15% в зависимости отсортамента. Действия в какой то степени вполне оправданные: комбинаты выравнивали экспорт ные и внутренние контрактные цены и баланси ровали сбыт. Кроме того, повышенный спрос по требителей на прокат компенсировал рост цен.

В результате таких согласованных (или независи мых – точная информация отсутствует) действий комбинатов на российском рынке установился период повышательного тренда (цены на про дукцию отечественных производителей росли на 1,5–2% еженедельно в течение июня – ноября). После этого рынок плавно перешел в третью стадию – стадию стабилизации цен (и даже их снижения на отдельные товарные позиции). Та кой переход был обусловлен окончанием строи тельного сезона, возросшим предложением проката по некоторым позициям и традицион ным снижением спроса в осенне зимний пери од. За ноябрь – декабрь 2002 года средние цены на рынке понизились на 2,5%. Таким образом, если рассматривать итоги года в целом, то сред ний рост цен на металлопрокат составил к нача лу 2003 года 31%. Это достаточно значительная величина, которая, однако, может быть объяс нена дефицитом металла на внутреннем рынке и ростом спроса потребляющих отраслей. Безусловным лидером повышения цен на рынке сортового сортамента стала арматурная сталь. После относительно спокойных первых месяцев года (среднее потребление арматуры в феврале – мае 2002 года не превышало анало гичные показатели 2001 года) в начале строи тельного сезона оказалось, что стройиндустриярастет быстрее, чем рынок предложения арматуры. Возникший дефицит привел к росту цен,опережающему своимитемпами рост цен напродукцию другогостроительного сортамента – круг, балку, уголок и швеллер.

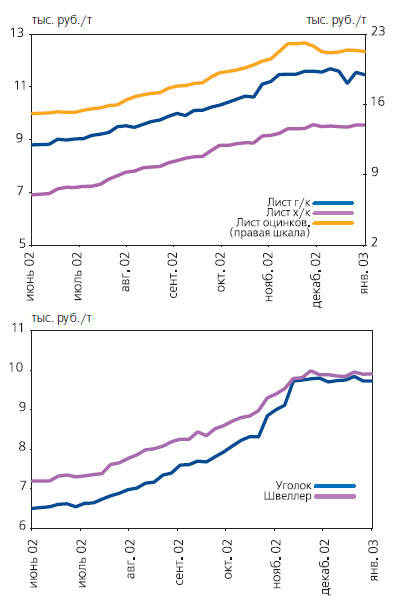

В итоге кначалу лета средняя цена по предложениямкоммерческих фирм в Центральном и СевероЗападном регионах России(здесь наблюдался самыйинтенсивный рост спросана металлопрокат) достигла 7900–8400 руб./т иимела постоянную тенденцию к увеличению.Рост цен на арматуру былстоль динамичным и продолжительным, что к началу охлаждения рынка(ноябрь) цена на арматурунамного превысила средние цены на трубы и балку, что является своего рода нонсенсом. Так, к началу зимы цены на арматуруА3 находились в диапазоне 10600–10900 руб./т,после чего на рынке произошел «откат» и к началуфевраля стоимость тонныпроката снизилась до10200–10500 руб.Можно отметить некоторые изменения, происходившие на рынке уголка ишвеллера в течение 2002года. Эти две позиции также традиционно строительные, но спрос на нихболее стабилен и структурирован в отличие отспроса на арматуру.

Свидетельство этому – болееплавная динамика цен, менявшихся в основном влетние месяцы.В период июня – ноябряцены на эти позиции рослина 2,5–4% в неделю и достигли на конец ноября9600–9800 руб./т дляуголка и 9700–9800 руб./тдля швеллера. Ценовая ситуация стабилизироваласьлишь в конце ноября.На рынке плоского проката стремительным былоподорожание листа. Приэтом за год цены на рынкегорячекатаного листа выросли более чем на 38%, ацены на рынке холоднокатаного листа – на 28%. Нарынке оцинкованного листа сложилась похожая ситуация. За 2002 год в среднем по России цены на него поднялись на 35–40%.Анализ ситуации осложняет тот факт, что в самыйпик спроса на металл производители (а соответственно и трейдеры) изменяли цены на прокат крайненепоследовательно. Этозначительно снизило объем предлагаемого на свободном рынке металла, иполитика ценообразования продавцов стала строиться с учетом фактора риска. Поэтому по достижении точки насыщения рынка (конец ноября) наметилась стабилизация ценпредложения, и они дажеснизились на 3,5% до 21600–22 000 руб./т.Период дефицита металла на рынке закончился всентябре – октябре, и главенствующей тенденцией втот период было сокращение спроса потребителей. к о м м е н т а р и й

Ситуация на рынке арматуры Вторая половина 2002 года по сравнению с аналогичным периодом предыдущего года характеризовалось относительно большим спросом на арматурный прокат. Благоприятная экспортная конъюнктура, стабильность в строительном секторе, рост экономики и другие факторы (среди которых нельзя не упомянуть о государственной поддержке отечественных производителей) способствовали повышенному спросу и росту цен на арматурный прокат на внутреннем рынке. Если к началу III квартала на рынке Центрального региона средняя цена на арматуру строительного сортамента, например А3 №16 А400С, составила 9 800–10 000 руб./т с НДС (со склада в Москве), то уже к началу зимы цена поднялась до 10 450–10 800 руб./т. По нашему мнению, такое повышение было вполне оправданно и согласовывалось с текущей рыночной ситуацией. Вопреки ожиданиям украинские производители недостаточно активно работали на российском рынке, что опять же связано с благоприятной экспортной конъюнктурой. В то же время на московском рынке некоторую нестабильность внес БМЗ, что ужесточило конкуренцию среди оптовых продавцов арматурного проката и немного снизило среднерыночные цены в Центральном регионе. В текущем году рынок будет развиваться в соответствии с темпами роста жилищного строительства и доли экспорта. Рост рынка строительства жилья – основного потребителя арматуры – в 2002 году, по оценке, составляет 7–10% в сравнении с предыдущим годом. По данным строителей, подобная тенденция сохранится и в 2003 году. За последнее время увеличилась на 5–10% и продолжает расти доля монолитного домостроения, более металлоемкого, чем панельное строительство. Соответственно в 2003 году ожидается рост потребления арматуры, на 1–2% превышающий показатель прошлого года. Сезонное падение спроса нынешней зимой началось позднее и было гораздо ровнее прошлогоднего. Очевидно, что с наступлением строительного сезона спрос будет существенно расти относительно уровня начала января, что, однако, в ближайшие два месяца не отразится на ценах из-за значительных складских запасов. Хотя, возможно, активная экспансия на рынок украинских, молдавских и белорусских производителей вновь привнесет некоторую нестабильность. Спрос на рынке как в Центральном регионе, так и в восточной части России в настоящее время равен предложению, а порой и ниже него. Рынок России сейчас полностью сбалансирован. Круглов А.А. Начальник отдела маркетинка ТД «ЕвразХолдинг»

к о м м е н т а р и й

Рынок строительного проката юга России Юг России является одним из наиболее динамично развивающихся регионов страны по объемам промышленного производства, выполнению строительных подрядов и темпам введения нового жилья. Общий объем потребления составляет около 235 тыс. т металлопродукции в месяц. Местные предприятия, дающие 12% всей промышленной продукции страны, показывали устойчивый рост за последние годы. Потребляемый строительный сортамент определяется действующими в регионе машиностроительными заводами и строительными организациями. Машиностроительные предприятия стараются удовлетворять свои потребности в металле прямыми поставками с заводов-изготовителей. Весь строительный сортамент (арматура, швеллер, угловая сталь) реализуется в основном через крупных металлотрейдеров. Благоприятные климатические условия, позволяющие вести строительство в регионе до 10 месяцев в году, обеспечивают устойчивый спрос на металлопрокат строительного назначения. В 2002 году общий объем потребления проката черных металлов снизился на 10–12% относительно уровня 2001 года. Причиной послужило уменьшение импорта и увеличение поставок на внешний рынок продукции российских комбинатов. В 2002 году среднемесячный импорт Ростовской областью составил около 10 000 т сортового проката (29,5% всего импорта в Россию) и 12 000 т листового (14,5% всего импорта) – на треть меньше, чем в 2001 году.

Наименьшая доля отгрузок на внутренний рынок страны в пик дефицита приходилась на ММК (40% от объема производства) и НЛМК (39%), притом что продукция именно этих комбинатов традиционно представлена на юге страны в наибольшей степени. Около 60% всех экспортных отгрузок ММК и НЛМК проходило через порты Южного округа: металл шел мимо "разгоряченных" потребителей. Объем экспортных отгрузок ММК через Новороссийск, Азов, Ейск и Таганрог превышал объем металлопродукции, поставляемой на рынок Южного федерального округа, в 25 раз, НЛМК – в 10 раз. В 2002 году юг России неоднократно подвергался атаке стихии: по оценке МЧС, общий ущерб от наводнения составил 14 млрд руб. По данным Госкомстата, за январь – ноябрь в Краснодарском крае было построено жилья на 19% больше, чем за аналогичный период 2001 года, в Ставропольском крае – на 8,3%, в Ростовской области –на 4,4%. Высокие темпы строительства нового жилья и восстановления разрушенного еще сильнее подстегнули спрос на дефицитные позиции строительного проката. Для многих трейдеров был характерен низкий уровень складских запасов. Постоянный рост цен и дефицит накаляли ситуацию на рынке до окончания строительного сезона. Цены на сортовой и арматурный прокат выросли более чем на 60%. Высокий спрос на металлопрокат удерживался до декабря. Наиболее острая ситуация сложилась с арматурой и катанкой. Цены внутреннего рынка на арматуру превысили цены внешнего рынка.

В конце года на рынке появилась арматура производства Мечела, хотя сезонный фактор к тому времени уже снизил спрос на этот вид проката со стороны строительных организаций. Невысокий уровень предложения швеллера и балки, как российского, так и украинского производства, продержался до окончания года. Высокий спрос на горячекатаный и холоднокатаный листовой прокат сохранился и зимой, что позитивно отразилось на деятельности дилеров и торговых домов таких комбинатов, как НЛМК и Северсталь. Оцинкованный прокат характеризовался стабильными объемами реализации всю первую половину года, летом последовало резкое увеличение спроса. Свою роль здесь сыграли пошлины на украинскую и казахстанскую оцинковку. Дефицит продлил период высокого спроса на эту позицию до конца ноября, притом что обычно из-за сезонного спада снижение спроса заметно уже к середине октября. В конце года на рынке появились заменители оцинковки, не подпадавшие под действие пошлин, – легированный бором цинк из Мариуполя и алюмоцинк производства Испат-Кармет. В декабре предложение окончательно пересилило "ослабевший" спрос на эту позицию, многие трейдеры снизили цены на 7–8%. В 2003 году мы ожидаем дальнейшего увеличения спроса на стальную продукцию: потребляющие отрасли будут продолжать развиваться.

В первой половине года мы прогнозируем высокий спрос на листовую сталь. Большинство украинских и российских производителей в начале 2003 увеличили отпускные цены на листовой прокат на 5–10%, и рост цен на этом не остановится. Предложение арматурного проката увеличится из-за переориентации производителей на внутренний рынок. Ажиотаж вокруг оцинкованной стали прекратится, рынок придет в равновесие. Высокие цены на внешнем рынке будут продолжать отвлекать значительный объем производимой металлопродукции с внутреннего рынка. Во второй половине 2003 года, ближе к октябрю, возможна заметная переориентация потоков продукции металлургических комбинатов на внутренний рынок. Жигалов И.А. Начальник отдела маркетинга ОАО «Инпром»

к о м м е н т а р и й

ОЖИДАНИЯ В 2003 ГОДУ Позитив Для нержавеющего проката 2003 год будет ключевым в плане систематизации рынка. Заводы, выпускающие нержавеющий прокат, стали полноценными участниками рынка, самостоятельно определяя и формируя уровень приемлемых цен, условия работы и ожидания потребителей. Создание производителями собственных сбытовых структур позволило им выйти на другой качественный уровень понимания динамики развития рынка. Это заметно усилит позиции российской нержавейки как на внутреннем, так и на внешнем рынках. Уменьшатся перекосы рынка, и производитель выйдет из-под постоянного давления торговых компаний, диктующих свои методы и принципы работы. Продолжится процесс усиления роли региональных металлоторговых компаний, которые составят серьезную конкуренцию традиционно сильным московским и питерским трейдерам. К концу 2003 года рост продаж нержавеющего проката в регионах составит до 30% (а в отдельных – до 50%). Негатив В 2003 году особенно заметным станет противоречие между растущей эффективностью сбытовых структур и низким качеством отечественной продукции. Усилится техническое отставание российской промышленности и в области ассортимента, и в области качества.

Резко возрастет конкуренция между российскими заводами из-за расширения марочного и сортаментного ряда и освоения ранее непрофильной продукции. Конкуренция осложнится активным освоением российского рынка зарубежными производителями и трейдерами, особенно в секторе нержавеющего и сложнолегированного проката. Новое В 2003 году, вероятно, начнется новый передел рынка нержавеющего проката. На российском рынке появятся перспективные стали, которые в ближайшие годы значительно изменят его баланс. Это в первую очередь экономнолегированные стали со сверхнизким содержанием углерода, стали с уменьшенным содержанием никеля, высокопрочные и кислотостойкие стали с азотом и марганцем. Причем серьезные качественные изменения коснутся всей продукции – и листа, и сорта, и труб. Значительно усилится интерес к сильно недооцененным высокопрочным нержавеющим сталям с пределом прочности 1500–2000 МПа, позволяющим снизить металлоемкость изделий в 2–3 раза. Ожидается беспрецедентный спрос на безникелевые нержавеющие стали, объемы продаж которых будут стабильно расти опережающими темпами. Улунцев Д.Ю. Руководитель технического центра компании «Глобус-Сталь»

к о м м е н т а р и й

Для анализа динамики рынка сортового проката был выбран швеллер 14—24 из стали 3сп и 09Г2. Данные позиции — наиболее потребляемые в этом сегменте рынка сортового проката. Общая динамика по ним представляет определенный интерес и может быть использована для анализа рынка сорта в целом. Швеллер из стали 3сп используется в производстве и строительстве, в том числе в производстве металлоконструкций и строительстве объектов общего и промышленного назначения. Спрос на него характеризуется ярко выраженной сезонностью, что свойственно спросу на весь сортовой прокат. Традиционно осенне-зимний период отличается пониженным спросом, хотя падение потребления данной позиции менее существенно, чем падение потребления другого строительного сортамента, в частности уголка и арматуры. В 2002 году спрос на швеллер (как и на весь сортовой прокат) существенно превышал предложение. Особенно заметной эта тенденция была в летний период. Цена на продукцию росла в среднем на 2—3% в месяц (в некоторые месяцы прирост достигал 10—14%).

При этом резкое повышение цены на сортовой металлопрокат в августе сопровождалось ажиотажным спросом. Такое развитие рынка можно объяснить следующим. Из-за постоянного повышения цен в течение мая — августа всеми без исключения производителями многие металлоторговцы начали увеличивать складские запасы, что происходило на фоне растущего спроса. При этом цена поставок с комбинатов постепенно выравнялась с ценой поставок со складов металлотрейдеров (при условии покупки вагонной нормы). Это заметно дестабилизировало рынок и внесло разнонаправленные тенденции в стратегию продаж швеллера: некоторые трейдеры продолжали наращивать запасы на складах, другие, наоборот, ликвидировали складские запасы, зачастую демпингуя. Особенно ярко данные процессы проявились в период сентября — ноября. Швеллер из стали 09Г2 используется в более ответственных конструкциях, в частности эксплуатируемых при пониженных температурах (-20...-30 °С). Спрос на него относительно невелик, стабилен и не подвержен столь существенным изменениям, как спрос на прокат из рядовых сталей. В летние месяцы (июль — август) цены на швеллер из низколегированной стали росли, но несущественно (на 0,5—1% в месяц), осенью на рынке произошло снижение. Трейдеры Центрального региона, как правило, не держат данную позицию у себя на складах, предпочитая работать на заказ.

Это и обусловливает более плавную динамику изменения цены на данную позицию: с одной стороны, вследствие достаточно узкого спроса на нее оказывает влияние конечный потребитель, с другой — ее изменения ограничены сбытовой политикой комбинатов. В 2002 году прирост цены для рядового швеллера составил 47%, что связано, как отмечено выше, в первую очередь с повышением цен всеми производителями. Многие из них наращивали объемы экспорта, что автоматически сказывалось на внутреннем рынке и приводило к созданию искусственного дефицита металлопроката. Высокие темпы строительства в Центральном регионе (в частности, в Москве и Санкт-Петербурге) в целом оказали серьезное влияние на спрос, который в летний период намного превышал предложение. Возможное дальнейшее развитие данного сегмента рынка С начала марта вероятен рост цен, связанный со следующими факторами: традиционным сезонным увеличением спроса; повышением цен отечественными производителями, обусловленным увеличением экспортных программ и благоприятной внешней конъюнктурой.

|